¿Cómo implementar un sistema de gestión de compliance normativo en las empresas?

Por: Isabel Casares San José-Martí. Colaboradora de Auditool.

Economista y Actuario de Seguros

Fundadora y Socio honorífico de AIGRYS

Las empresas cuyo objetivo es mantenerse en constante funcionamiento a largo plazo, necesitan implementar diseñar e implementar sistemas, políticas y procedimientos corporativos de control preventivo de los riesgos normativos de las empresas, una cultura de riesgos, integridad y cumplimiento, teniendo en cuenta las expectativas de representantes, administradores y empleados.

La implementación de un sistema de gestión de Compliance implica el cumplimiento de las obligaciones, establecimiento de controles preventivos, transparencia en cultura a toda la organización y garantía de comportamiento, conocimientos y actitud del órgano de administración y las funciones clave que trabajan en y para la empresa. Para poder cumplir con estos requisitos deberá mantener una gestión de Compliance independiente de las actividades productivas y comerciales de la organización pero a la ver integrada con los procesos de la empresa para garantizar el cumplimiento de las políticas y procedimientos establecidos.

El sistema eficaz de gestión de Compliance debe abarcar a toda la organización y establecer una garantía razonable o aseguramiento de la eficacia y eficiencia de los controles con valores claros, demostrando el compromiso de cumplir con la normativa interna y externa, incluyendo los requisitos legales, los códigos éticos y los estándares de la organización, así como con los estándares de buen gobierno corporativo, ética y expectativas de las partes interesadas.

Las empresas, independientemente del tamaño o la actividad que realicen, están cada vez más convencidas de que si aplican gestión de Compliance conseguirán poner en salvaguardia su integridad y minimizar los incumplimientos normativos que se pudiesen estar generando dentro de la empresa.

Mediante un análisis del grado de madurez en el proceso, vamos a ser capaces de establecer las políticas, procedimientos, controles y planes de acción para un eficaz cumplimiento vinculado con los objetivos estratégicos de la empresa.

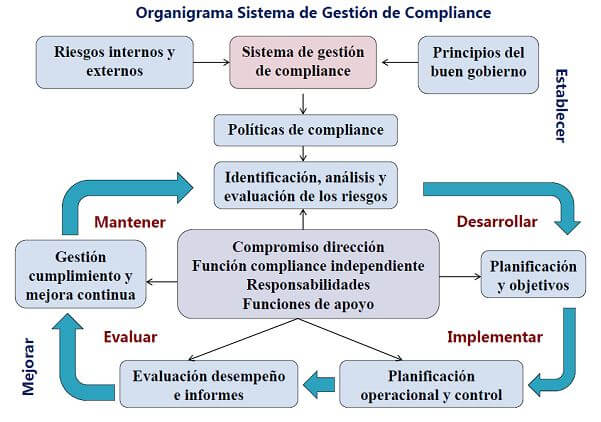

Las directrices sobre sistemas de gestión de Compliance supone la mejor guía para establecer, desarrollar, implementar, evaluar, mantener y mejorar un sistema eficaz que genere un valor añadido para la toma de decisiones y bajo el principio de proporcionalidad según el tamaño, actividad, estructura, naturaleza y complejidad de la empresa.

La figura Compliance Officer o Controller Jurídico, deberá responsabilizarse del cumplimiento del marco legal que afecta a la empresa en el ámbito normativo, por lo que deberá establecer un sistema de vigilancia y control de los posibles comportamientos delictivos de la propia empresa e implementar los procedimientos que aseguren el cumplimiento normativo tanto interno como externo.

El administrador de hecho o de derecho de una persona jurídica, o en nombre o representación legal o voluntaria de otro, responderá personalmente, aunque no concurran en él las condiciones, cualidades o relaciones que la correspondiente figura de delito requiera para poder ser sujeto activo del mismo, si tales circunstancias se dan en la entidad o persona en cuyo nombre o representación obre.

¿Qué debe hacer el órgano de administración de la empresa?

El órgano de administración debería aprobar la adopción y ejecución de un sistema eficaz de gestión de riesgos de Compliance en su empresa como modelos de organización y gestión que incluyesen medidas de vigilancia y control idóneas para prevenir riesgos de cumplimiento normativo de la misma naturaleza o para reducir de forma significativa el riesgo de su comisión.

La guía sobre la que podemos implementar el sistema de gestión de Compliance la recojo en el siguiente cuadro:

Los modelos de organización y gestión deberán cumplir los siguientes requisitos:

- Identificación preventiva de las actividades en cuyo ámbito puedan existir un incumplimiento normativo.

- Establecimiento de las políticas y procedimientos que concreten el proceso de formación de la voluntad de la persona jurídica, de adopción de decisiones y de ejecución de las mismas con relación a aquéllos.

- Disponer de modelos de gestión de recursos económicos adecuados para impedir el incumplimiento normativo.

- Imponer la obligación de informar de posibles riesgos e incumplimientos al responsable o función clave asignada para proceder con los controles preventivos.

- Establecer un sistema disciplinario que sancione adecuadamente el incumplimiento de las medidas que establezca el modelo.

- Realizar una verificación periódica del modelo y sus modificaciones y actualizaciones cuando se pongan de manifiesto infracciones relevantes de sus disposiciones, o cuando se produzcan cambios en la organización, en la estructura de control o en la actividad desarrollada que los hagan necesarios.

¿Cuál sería el plan de trabajo del Compliance Officer o Controller Jurídico?

El Controller Jurídico (oficial de cumplimiento) dentro de sus funciones deberá elaborar un informe con los planes anuales de cumplimiento normativo de los trabajos que pretenda efectuar, de forma ordenada y racionalizando los recursos en la realización de dicho trabajo. Asimismo, debe describir las actividades a desarrollar, el responsable de la ejecución del trabajo, las dependencias afectadas, el tiempo de duración, el resultado obtenido, las acciones de mejoramiento emprendidas y el monitoreo o supervisión para establecer el grado de cumplimiento de los objetivos trazados.

El plan de trabajo de cumplimiento en una empresa, desarrolla los siguientes aspectos:

- Adquirir un adecuado conocimiento de la misión, visión, políticas, principios, valores y procedimientos de la empresa.

- Definir claramente los objetivos del trabajo de cumplimiento normativo.

- Determinar el grado de exposición al riesgo.

- Diseñar una estrategia de cumplimiento.

El contenido mínimo del informe anual de los planes de cumplimiento abarca:

- Identificación de la evaluación cualitativa y cuantitativa de los riesgos.

- Seguimiento a la implementación de procedimientos específicos de riesgos.

- Formulación y aplicación de programas de revisión y análisis.

- Conformación de la evidencia documental de las revisiones y análisis efectuados.

- Formulación de conclusiones y recomendaciones.

![]() Isabel Casares San José-Marti

Isabel Casares San José-Marti

Economista. Actuaria de seguros. Asesora Actuarial y de Riesgos.

Fundadora y Presidenta de CASARES Asesoría Actuarial y de Riesgos, S.L. http://www.mcasares.es/

Licenciada en Ciencias Económicas y Empresariales por la Universidad Autónoma de Madrid. Rama Ciencias Económicas (1988). Licenciada en Ciencias Económicas y Empresariales por la Universidad Complutense de Madrid. Rama Ciencias Actuariales y Financieras (1990). Título profesional de Actuario de Seguros por el Ministerio de Educación y Ciencia de Madrid (1990). Doctorado en Economía Financiera y Actuarial por la Universidad Complutense de Madrid (1997). Título Profesional de Actuario de Fondos de Pensiones por el Ministerio de Economía (Dirección General de Seguros y Fondos de Pensiones). Diploma de Mediador de Seguros Titulado por el Ministerio de Economía (Dirección General de Seguros y Fondos de Pensiones). Perito judicial actuarial. Colaborador de Auditool

Madrid, España

Comentarios