Publicado el 8 de noviembre de 2012 por Ellen Brown

En la edición de 2012 de Occupy Money, publicado la semana pasada, la profesora Margrit Kennedy señala que un pasmoso 35% a 40% de todo lo que compramos va a los intereses. Estos intereses van a banqueros, financistas y tenedores de bonos, que se llevan una tajada del 35% al 40% de nuestro PIB. Esto ayuda a explicar cómo la riqueza es transferida sistemáticamente desde Main Street a Wall Street. Los ricos se hacen progresivamente más ricos a costa de los pobres, no sólo por la ‘avaricia de Wall Street’, sino debido a las inexorables matemáticas de nuestro sistema bancario privado.

Este tributo oculto a los bancos aparece como una sorpresa para la mayoría de las personas, que piensan que si pagan sus cuentas de tarjetas de crédito a tiempo y no toman préstamos, no están pagando intereses. Esto, dice la doctora Kennedy, no es cierto. Comerciantes, proveedores, mayoristas y minoristas en toda la cadena de producción, dependen del crédito para pagar sus cuentas. Tienen que pagar mano de obra y materiales antes de obtener un producto para vender, y antes de que el comprador final pague por aquel 90 días después. Cada proveedor en la cadena añade intereses a sus costos de producción, que se transfieren al consumidor final. La doctora Kennedy resalta cargos por intereses que van desde el 12% para la recolección de basura, un 38% por agua potable, hasta un 77% por arrendamientos en la vivienda pública en su país natal, Alemania.

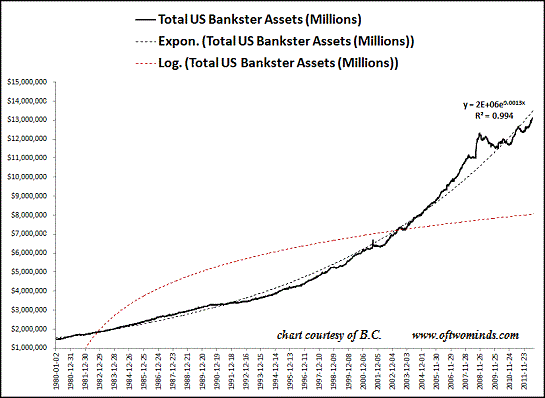

Sus cifras han sido extraídas de la investigación del economista Helmut Creutz, quien escribe en alemán e interpreta las publicaciones del Bundesbank (banco central de Alemania). Aquellas aplican a los gastos de los hogares alemanes para bienes y servicios de uso diario en 2006; pero cifras similares se observan en las utilidades del sector financiero de los Estados Unidos, donde compusieron un considerable 40% de las ganancias empresariales norteamericanas en 2006. Eso fue cinco veces el 7% obtenido por el sector bancario en 1980. Activos bancarios, ganancias financieras, los intereses y la deuda, han ido creciendo de forma exponencial.

http://www.oftwominds.com/blogsept12/cui-bono-Fed9-12.html

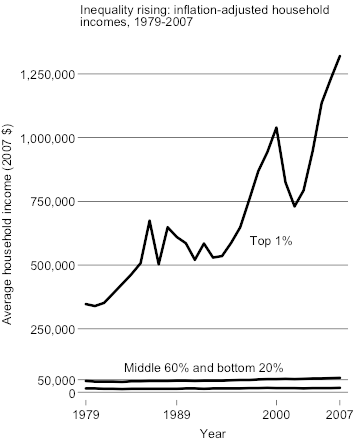

El crecimiento exponencial de las ganancias del sector financiero, se ha producido a expensas de los sectores no financieros, donde los ingresos han crecido, en el mejor de los casos, en forma lineal.

http://lanekenworthy.net/2010/07/20/the-best-inequality-graph-updated/

Para el año 2010, el 1% de la población poseía el 42% de la riqueza financiera, mientras que el 80% de la población poseía sólo el 5% de la misma. La doctora Kennedy observa que el 80% en la base paga los intereses ocultos que obtiene el 10% en la cima, haciendo de los intereses un impuesto fuertemente regresivo que los pobres pagan a los ricos.

El crecimiento exponencial es insostenible. En la naturaleza, el crecimiento sostenible avanza en una curva logarítmica, que crece cada vez más lentamente hasta que se estabiliza (la curva roja en el primer gráfico arriba). El crecimiento exponencial hace lo contrario: comienza lentamente y aumenta con el tiempo, hasta que la curva se dispara verticalmente (el gráfico a continuación). El crecimiento exponencial se ve en los parásitos, cánceres… y el interés compuesto. Cuando el parásito se queda sin su fuente de alimento, la curva de crecimiento se derrumba repentinamente.

La gente generalmente asume que si paga sus cuentas a tiempo no está pagando intereses compuestos pero, de nuevo, esto no es cierto. El interés compuesto está incorporado en la fórmula para la mayoría de las hipotecas, que componen el 80% de los préstamos en los Estados Unidos. Y si las tarjetas de crédito no son pagadas dentro del período de gracia de un mes, los cargos por intereses son contabilizados diariamente.

Incluso si usted paga dentro del período de gracia, está pagando de un 2% a un 3% por el uso de la tarjeta, ya que los comerciantes transfieren sus tasas de descuento a los consumidores. Las tarjetas débito, que son el equivalente a firmar cheques, también implican tarifas. Visa, MasterCard y los bancos en ambos extremos de estas transacciones de intercambio, cobran una tarifa promedio de 44 centavos de dólar por transacción, aunque el costo para ellos es de unos cuatro centavos.

¿Cómo recuperar el interés?: Teniendo un Banco

Las consecuencias de todo esto son contundentes. Si tuviéramos un sistema financiero que devolviera los intereses cobrados directamente del público, 35% podría ser recortado del precio de todo lo que compramos. Eso significa que podría comprar tres artículos por el precio actual de dos, y que nuestros cheques de pago de salario podrían aumentar en un 50% más que en el presente.

Un reembolso directo a la gente es un sistema difícil de implementar, pero existe una forma en la que colectivamente podríamos recuperar los intereses pagados a los bancos. Podríamos hacerlo transformando a los bancos en empresas de servicios públicos y a sus ganancias en bienes públicos. Las ganancias volverían al público, ya sea reduciendo los impuestos o aumentando la disponibilidad de los servicios públicos e infraestructura.

Al tomar prestado de sus propios bancos de propiedad pública, los gobiernos podrían eliminar su carga de intereses en conjunto. Esto ha sido demostrado en otros lugares con resultados estelares, incluyendo a Canadá, Australia y Argentina entre otros países.

En 2011, el gobierno federal de los Estados Unidos pagó 454.000 millones de dólares en intereses sobre la deuda federal (casi un tercio del total de 1.1 billones de dólares pagados en impuestos sobre la renta ese año). Si el Gobierno le hubiera pedido prestado directamente a la Reserva Federal (que tiene la facultad de crear crédito en sus libros contables y ahora le descuenta sus ganancias directamente al Gobierno) los impuestos sobre la renta podrían ser recortados en un tercio.

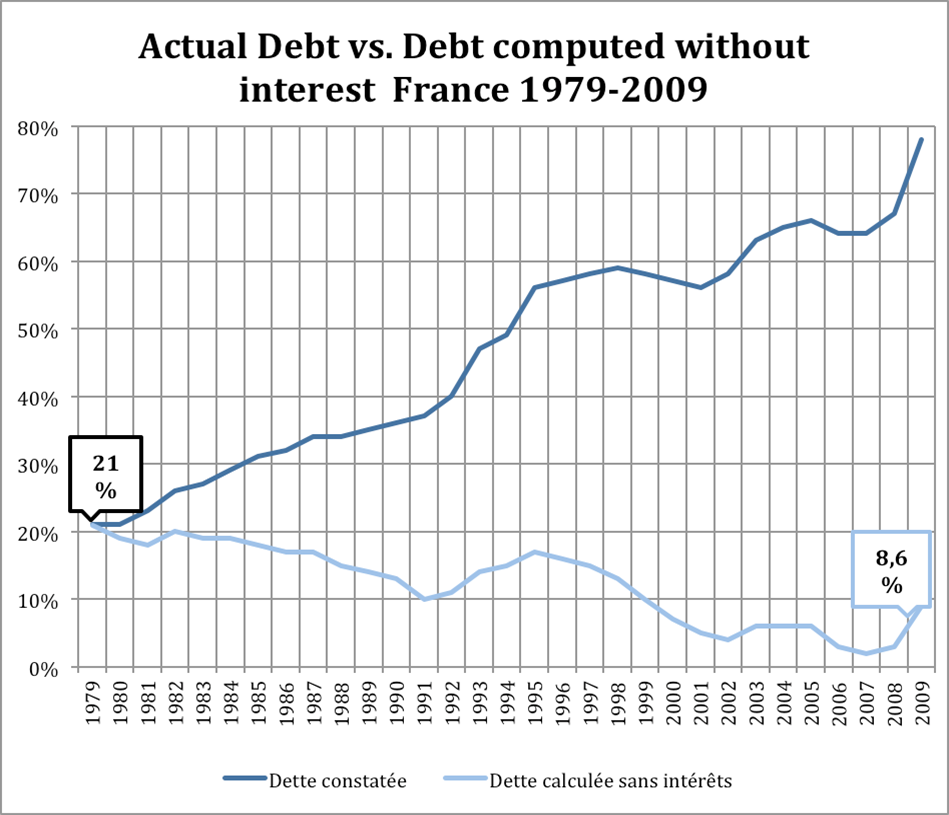

Al tomar prestado libre de interés de su propio banco central, hasta podría permitirle a un Gobierno eliminar su deuda nacional de un tajo. En Money and Sustainability: The Missing Link (página 126), Bernard Lietaer, Christian Asperger y otros, citan el ejemplo de Francia. El Tesoro pidió prestado sin intereses del nacionalizado Banque de France desde 1946 hasta 1973. La ley cambió entonces prohibiendo esta práctica, exigiéndole al Tesoro pedirle prestado al sector privado. Los autores incluyen un gráfico que muestra lo que hubiera pasado si el gobierno francés hubiese seguido pidiendo prestado sin intereses en comparación a lo que sucedió. En lugar de pasar del 21% al 8.6% del PIB, la deuda se disparó del 21% al 78% del PIB.

«Ningún ‘Gobierno derrochador’ puede ser culpado en este caso», escriben los autores. «¡El interés compuesto lo explica todo!»

Más que una simple solución federal

No son sólo los gobiernos federales los que podrían eliminar los cargos por intereses de esta manera. Los gobiernos estatales y locales podrían hacerlo también.

Consideremos a California. A finales de 2010, tenía bonos de deuda por obligaciones e ingresos por 158.000 millones de dólares. De estos, 70.000 millones, o el 44%, era debido en intereses. Si el Estado hubiera incurrido en esa deuda con su propio banco (que luego devolvería las ganancias al estado) California podría ser 70.000 millones de dólares más rico hoy día. En lugar de recortar los servicios, la venta de activos públicos y el despido de empleados, podría estar agregando servicios y reparando su decadente infraestructura.

El único estado de los Estados Unidos que posee su propio banco de depósitos en la actualidad es Dakota del Norte. Es también el único estado que escapó a la crisis bancaria de 2008, luciendo un notorio superávit fiscal cada año desde entonces. Tiene la tasa de desempleo más baja en el país, la menor tasa de ejecución hipotecaria, y la menor tasa de morosidad en pagos de tarjetas de crédito.

A nivel global, el 40% de los bancos son de propiedad pública, y se concentran en los países que también escaparon de la crisis bancaria de 2008. Estos son los países BRIC: Brasil, Rusia, India y China, que albergan al 40% de la población mundial. Los BRIC crecieron económicamente en un 92% en la última década, mientras que las economías occidentales luchaban por mantenerse a flote.

Las ciudades y los condados también pueden constituir sus propios bancos pero, en los Estados Unidos, este modelo todavía no se ha desarrollado. En Dakota del Norte, por su parte, el Banco de Dakota del Norte suscribe las emisiones de bonos de los gobiernos municipales, salvandolos de los caprichos de los ‘mercenarios de los bonos’ y los especuladores, así como de las altas tasas de los suscriptores de Wall Street y el riesgo de terminar del lado equivocado de los swaps de tasas de interés requeridos por los suscriptores como ‘seguro’.

Una de las muchas ciudades aplastadas por este esquema de ‘seguro’ de Wall Street es Filadelfia, que ha perdido 500 millones dólares solamente en swaps sobre intereses. (Cómo funcionan los swaps y su vinculación con el escándalo de la tasa LIBOR, fue explicado en un artículo anterior aquí.) La semana pasada, el Concejo de la Ciudad de Filadelfia celebró audiencias sobre qué hacer con esos ingresos perdidos. En un artículo del 30 de octubre titulado Can Public Banks End Wall Street Hegemony?, Willie Osterweil debatió una solución presentada en la audiencia en un vehemente discurso por parte de Mike Krauss, uno de los directores del Public Banking Institute (Instituto de la Banca Pública).

La solución de Krauss es hacer lo que hizo Islandia: simplemente alejarse. Propuso «un incumplimiento estratégico hasta que el banco negociara en mejores condiciones». «Osterweil la calificó de ‘radical’», ya que la ciudad perdería su calificación crediticia favorable y podría tener problemas en la consecución de préstamos. Pero Krauss tenía una solución a ese problema: la ciudad podría constituir su propio banco y utilizarlo para generar crédito para la misma a través de los ingresos públicos, al igual que los bancos de Wall Street generan créditos de esos ingresos en la actualidad.

Una Solución Radical a la que le ha llegado la hora

La banca pública puede ser una solución radical, pero también es obvia. Esto no es ciencia de cohetes. Mediante el desarrollo de un sistema de banca pública, los gobiernos pueden mantener el interés y reinvertirlo localmente. Según Kennedy y Creutz, esto significa un ahorro público del 35% al 40%. Los costos pueden ser reducidos de forma general, los impuestos se pueden recortar y los servicios pueden ser incrementados; y la estabilidad del mercado puede ser creada para gobiernos, prestatarios y consumidores. La banca y el crédito pueden convertirse en servicios públicos, alimentando la economía en lugar de alimentarse de ella.

—————————————

Ellen Brown desarrolló sus habilidades de investigación como abogada litigante en derecho civil en Los Ángeles (EE.UU.); graduada de UC Berkeley y UCLA School of Law. En Telaraña de Deuda (Web of Debt), su último de once libros, aplica esas habilidades en el análisis de la Reserva Federal y el ‘conglomerado del dinero’. Muestra cómo este cartel privado ha usurpado el poder de crear dinero de manos de la gente, y cómo nosotros, la gente, podemos recuperarlo. Ha escrito cerca de 100 artículos sobre este asunto desde que Web of Debt fue publicado por primera vez.

Es columnista habitual de Truthout, Huffington Post, Yes!, Seeking Alpha y Global Research, y presidenta del Public Banking Institute (Instituto de la Banca Pública), publicbankinginstitute.org

Fue conferencista de TEDxNewWallStreet 2012 en Mountain View (California).

El libro Telaraña de Deuda ha sido publicado por la editorial RANDOM HOUSE MONDADORI bajo el sello DEBATE.

Síganos en Twitter: @telaranadedeuda

Traducción por Andrés Celis.

Comentarios