Como analista del mercado de valores fue una semana desafiante en términos del dólar a nivel mundial y por supuesto a nivel local. A pesar de que el petróleo mantiene su tendencia intacta al alza y el fantasma de la FED vuelve a atemorizar los mercados, en términos internacionales y locales esta semana vimos un rebote en el dólar, algo que sobre todo en el mercado local deja muchas dudas ¿Será que el dólar en Colombia rompió su correlación negativa con el petróleo?

El error que muchos cometimos

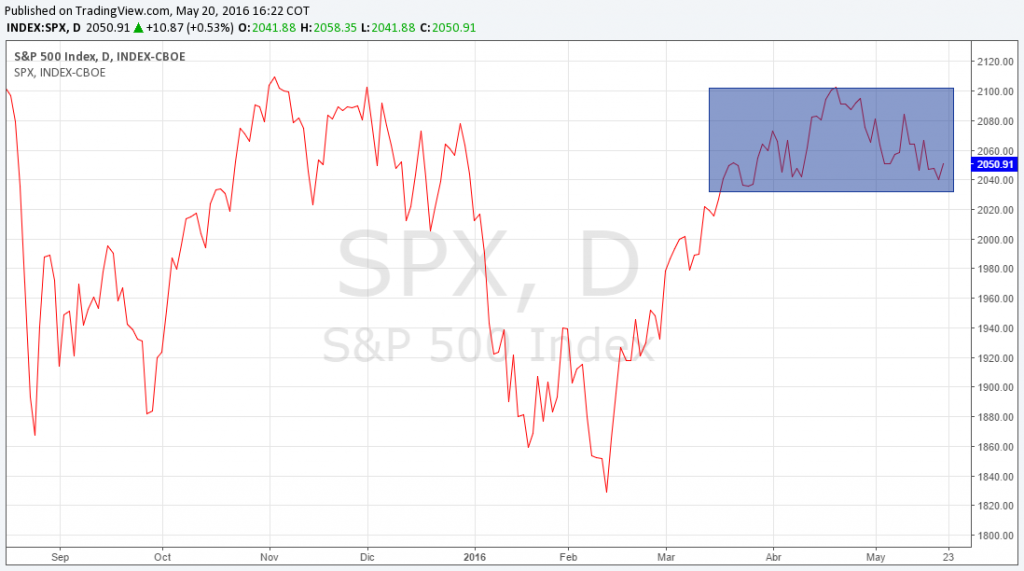

Para un operador como yo le es más fácil explicar el movimiento de los precios desde lo técnico, que un precio se mueva es tan sencillo como que la oferta supera a la demanda y viceversa, sin embargo algunos de nosotros somos consultados por los medios de comunicación para llevar a las personas explicaciones, que una persona que no se desenvuelve en este medio pueda entender, es por esto que usted no encuentra noticias como: » Dólar cae 2% porque la oferta superó a la demanda» (Una verdad absoluta, ya que la oferta y la demanda son leyes), sino que más bien encuentra algo como: «Dólar cae 2% debido a revaluación del petróleo». Este afán de llevar explicaciones fundamentales a las personas, hace que si un día baja el precio se diga una cosa y si al otro día cae se diga lo contrario, que es muchas de las tempestades noticiosas que usted puede estar experimentando en estos días, si no me cree busque que decían de Wall Street el miércoles y vea lo que dicen hoy, cuando el mercado simplemente está en un lateral dentro de ciertos niveles, lo cual hace normal que algunos días caiga y otros suba, sin ninguna noticia que lo pueda explicar más que los operadores no sabemos lo que va a pasar y estamos al pendiente de la FED el 15 de junio. Esta incertidumbre se traduce en dicho lateral: días al alza y días a la baja dentro de ciertos niveles haciendo innecesarias noticias del día a día:

Toda esta tempestad hizo que muchos en su momento intentáramos explicar el movimiento del dólar más allá de lo técnico a través del petróleo, donde básicamente si el petróleo baja el dólar sube y si el petróleo sube el dólar baja, algo que la tasa de cambio en Colombia refutó esta semana, porque mientras el petróleo sube, el dólar también: Así que básicamente el error que cometimos fue explicar el dólar desde el petróleo.

¿Entonces, qué explica el dólar en Colombia?

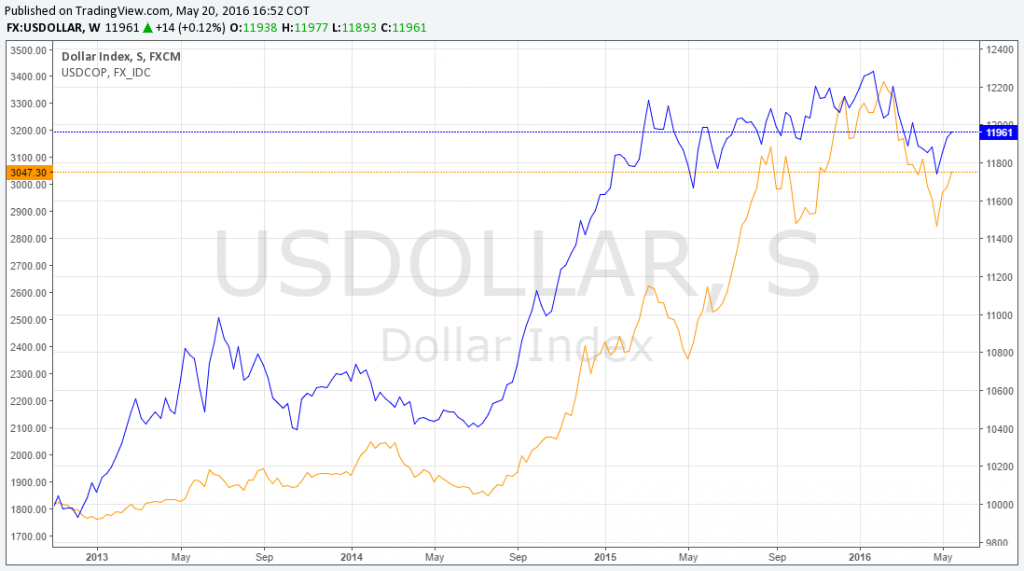

Algunas veces descartamos los más obvio, lo más simple, por una necesidad espuria de complejizar nuestro entorno y en este caso no fue diferente, porque al dólar en Colombia lo explica el dólar a nivel mundial, así de simple, si no me cree revisemos el USDOLLAR (índice dólar) vs la TRM:

– O sea compadre que el dólar lo explica el dólar.

– Así es hermano por eso se llama dólar.

– Hum, de todas formas eso no me explica nada.

– ¡No sea acelerado compadre! es que todavía no le he explicado que explica el dólar en el mundo.

¿Qué explica el dólar en el mundo?

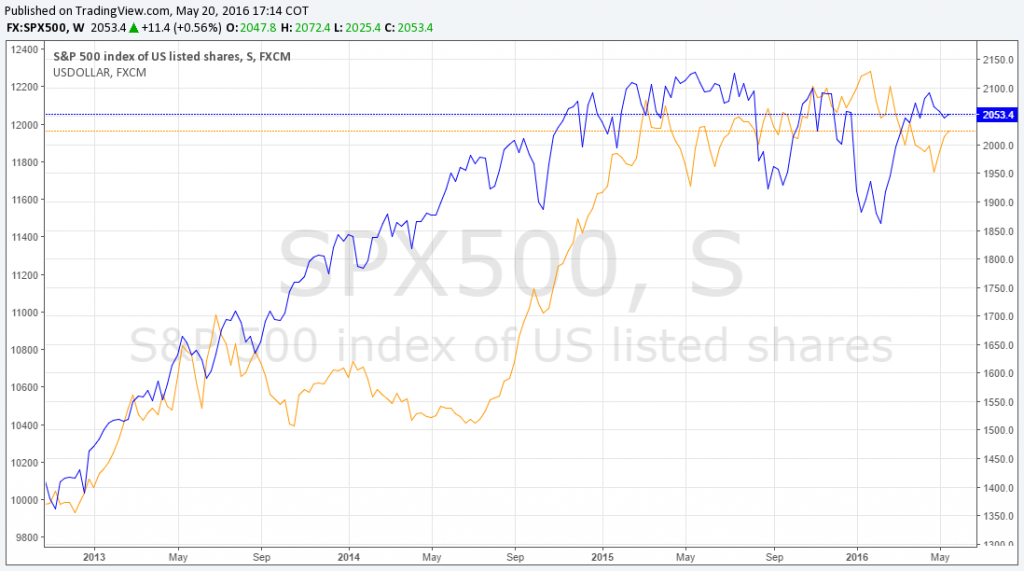

Esta es otras de esas cuestiones simples que a veces pasamos por alto, el dólar es la moneda de los Estados Unidos, por ende al dólar lo explica la economía gringa; si la economía va bien el dólar también, si la economía va mal el dólar va mal; ¿Pero hay forma de medir la salud de la economía sin recurrir a textos que parecen tratados explicando cada una de las múltiples variables que existen en una economía? Si la hay. Charles Down quién cimento las bases de la teoría del mercado bursátil, además de sus seis principios para entender el mercado, diseñó un método que permanece hasta hoy para analizar una economía que en sus tiempos eran conocidas como medias bursátiles y hoy en día son los famosos «índices» también conocidos como «barómetros de las economías». Así que para entender lo que pasa con la economía de Estados Unidos podemos recurrir a sus índices, especialmente al S&P500 que es el que tiene mayor número de empresas en cuenta a la hora de sacar el promedio, además de ser el de mayor volumen de negociación. Y así se ve el dólar vs el S&P500:

– Ahora todo es más claro compadre, el dólar explica el dólar, la economía de los gringos explica su moneda y el petróleo no explica nada.

– Casi compadre… porque el petróleo si explica mucho.

– Hum, ya me volvió a enredar usted con este tema.

– No se desespere compadre, ya le explico lo del petróleo.

¿Cuál es el papel del petróleo en todo esto?

El petróleo no tiene un efecto único a nivel mundial, para lo cual considero pertinente analizarlo desde dos puntos de vista: El del productor y el del consumidor. Ante la caída del petróleo los productores se ven afectados porque un menor precio del barril, implica una disminución del dinero que entra por sus exportaciones, sin embargo el efecto será menos o más grave dependiendo de la proporción que el crudo sea de sus exportaciones, ya que de todas formas entran menos dólares y esto afecta parcialmente la tasa de cambio acentuando lo que esté pasando con el dólar en su momento, por ejemplo si el dólar a nivel mundial se está revaluando, dicha revaluación en un país productor de petróleo podría ser más fuerte que en un país no productor, a la muestra nuestra T.R.M. que aunque todas las monedas a nivel mundial se debilitaron frente al dólar, la nuestra se devaluó aún más por el afecto del petróleo, sin embargo conservo la tendencia global de revaluación de la moneda estadounidense. Según esto el petróleo nunca explico del todo el comportamiento de la TRM, solo acentuó la tendencia mundial de revaluación del dólar. En el caso de los consumidores como Estados Unidos, la caída del petróleo, le permitió a sus bancos centrales mantener la política expansiva a través de tasas de interés bajas, ya que como hemos visto en los últimas semanas los bancos centrales mueven sus tasas para intentar mantener la inflación controlada, algo que en los grandes consumidores de petróleo del mundo, se logró mediante la caída del petróleo (no olvidemos que el 80% del petróleo se usa en transporte) haciendo innecesario subir las tasas y permitiendo una política expansiva que llevo al S&P500 a máximos históricos desde el 2.013.

La FED.

Para la FED todo fue felicidad hasta diciembre del año pasado: su tasa de interés permaneció congelada en 0,25% sin ningún tipo de preocupación por la inflación debido a la caída del crudo desde el 2.008 hasta esta fecha. A pesar de esto el llevar al mercado por encima de los máximos históricos lo convirtió en algo paranoico, temeroso y sobretodo muy sensible a que le retiren sus estímulos, tan es así que a los operadores ya no les interesa el empleo, el consumo, el gasto, etc. lo único que interesa es que la FED no mueva sus tasas, de ahí que datos muy positivos en la economía Estadounidense que pudieran incentivar a la reserva federal a subir sus tasas de interés terminan en caídas estrepitosas en los mercados; esto quiere decir que el S&P500 cae cuando los datos macroeconómicos son mejores y sube cuando son peores (No me equivoque señor lector, así es) y ni hablar de cuando tocan las tasas… En diciembre del año pasado la FED movió la tasa de interés de 0,25% a 0,50% junto con un discurso de que este año la iba a mover seis veces, debido a esto el S&P500 cayó 263 puntos en 5 semanas (casi un 13%), esto en gran parte explicado porque mejores tasas de interés harían más atractiva la renta fija (Bonos) y los commodities, que la renta variable (acciones), si tenemos en cuenta que los índices permanecen prácticamente dentro de los mismos niveles desde 2.015, es decir que las acciones no están dejando gran utilidad a sus inversionistas. Esta caída hizo que la FED ablandara su discurso y para ese entonces solo planeaba mover las tasas dos veces en el año. A pesar de esto y debido a la presión sobre la inflación que el reciente rebote del petróleo ha ejercido, la FED en esta semana a través de sus minutas expresó su intención de subir las tasas de interés en junio 15, cambiando el discurso de dos veces que dijo en febrero.

Noticias innecesarias.

Teniendo en cuenta la incertidumbre de los índices en estos momentos nada explica nada, por el momento los mercados están en velo esperando la decisión que se tome en junio 15 de ahí su lateralidad. Uno de los errores más grandes que se pueden cometer a la hora de analizar un mercado es pensar que se mueven en línea recta, lo mercados se mueven en ZIGZAG y algunos días usted va a ver un activo al alza y otros a la baja, por el momento la tendencia del dólar de los índices y probablemente del petróleo en los próximos días es NINGUNA, así es ¡ninguna! porque estos activos están laterales así como el COLCAP, algo que usted puede verificar en los gráficos de precio expuestos anteriormente, estos laterales implican que van a ver días al alza y días a la baja sin que exista la necesidad de romperse la cabeza a diario entendiendo porque bajan porque suben ya que mientras la FED toma su decisión en junio, es muy probable que los precios permanezcan enrangados en ciertos niveles.

– Compadre todo esto me aclara muchas cosas pero entonces ¿Para dónde va el dólar?

– Usted si es distraído compadre, ya le expliqué que el dólar va para donde vaya la economía gringa porque es la moneda de ellos.

– Ok compadre entonces ¿Para dónde va la economía gringa?

– Para abajo compadre, lo que le quedo debiendo es el cuándo porque eso depende de que la FED mueva sus tasas de interés.

– Compadre ¿Cree usted que las mueva en junio?

– Esa FED cambia más que el clima de Bogotá, ni para que me pongo a especular con eso, lo mejor compadre es estar atento y esperar.

Jarek Duque

Inversiones y Consultorías

Twitter: @JarekDuque

Facebook: JarekDuque

[…] la FED mueva sus tipos de cambio debilita el mercado Estadounidense y por ende debilita el dólar (Lea: ¿Qué está pasando con el dólar?) y eso es algo que el indice dólar explica muy […]

Califica:

-

Me

gusta

0

- No me

gusta

0

Reportar