Comportamiento accionario de Petrominerales S.A 2013

“En el reporte de resultados financieros, Petrominerales reportó una utilidad neta ajustada de US$102 millones. Lo que indica una caída de 69%, respecto a las ganancias obtenidas en 2011, que fueron de US$326,2 millones.

Sin embargo, la compañía señala en un comunicado que los otros aspectos están en línea con lo proyectado y con lo que se espera se pueda llegar a ‘repuntar’ en las ganancias. Es así como al 31 de diciembre de 2012, el total de reservas probadas y probables fue 41,3 millones de barriles con un valor presente neto antes de impuestos descontado al 10% de US$1,6 billones;

También señaló que el valor de la Compañía es superior a los US$1,9 billones, el cual consiste en reservas probadas y probables por US$1,6 billones y los activos en oleoductos (costo de US$0,3 billones), significativamente mayor al actual valor en el mercado. Esto, porque generaron un flujo de fondos operacional de US$122,5 millones ó US$1,43 por acción en el cuarto trimestre y US$647,9 millones ó US$6,96 por acción en el año, resultando en un flujo de caja libre neto de US$16,3 millones en el 2012. Respecto a los netbacks operacionales de la canadiense, siguen siendo sólidos con US$63,63 por barril para el cuarto trimestre y US$68,22 por barril para el año. “La producción promedió es 25.140 bppd para el cuarto trimestre y 29.134 bppd para el año”, indica el documento.

También se destaca que Petrominerales hizo cinco descubrimientos de petróleo en la Cuenca de los Llanos incluyendo Chilaco, Guala, Mambo, Maya, Tucuso y perforaron su primer pozo de desarrollo horizontal en los campos de petróleo Yenac/Mantis e hicieron su primer descubrimiento de petróleo en Perú con pozo Sheshea, el cual probó petróleo de 53 grados API promediando 1.430 bopd.

Es por esto, que con base en dichos procesos, la petrolera se prepara para trabajar en 2013 con una posición financiera sólida, con una producción de petróleo liviano con altos netbacks, efectivo por US$40,5 millones, acceso a una facilidad de crédito basada en reservas por US$250 millones y unos activos en oleoductos estratégicos que les otorgan una flexibilidad financiera adicional”. (Scott, 2013).

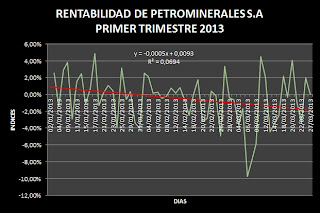

La tendencia que presenta esta acción en este trimestre es de pendiente negativa, mostrando un ángulo de decrecimiento de – 94.92 percibiendo además, un permanente y sostenido nivel de desviación entre el valor obtenido por la actuación real del mercado y el comportamiento medio de la acción.

La evolución que mostró el mercado en este período fue creciente, iniciando con un valor de $14.715.68 y finalizando el trimestre con un monto de $ 14.135.35, generando una diferencia negativa de $ 580.33 correspondiendo a una disminución de 3.94%, En la gráfica que se expone a continuación muestra el comportamiento del mercado en este trimestre:

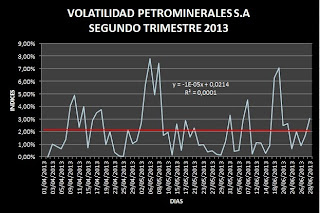

El nivel de volatilidad de este activo en este trimestre fue de 56.93%, presentando un comportamiento de tendencia negativa al igual que el comportamiento que presento la volatilidad en la evolución del mercado.

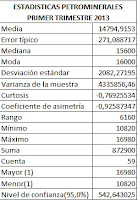

Ahora, mirando los estadígrafos que salen de los datos recogidos sobre el IGBC, que determina el comportamiento del mercado, encontramos un comportamiento medio de $14.717.97 con un error absoluto de $ 323.97 presentando un índice de variación relativa de 2.20 %. El nivel de deformación de los datos determina una menor volatilidad en el mercado general que en el comportamiento de la acción del Bancolombia en este período.

El resultado de la curtosis calculada nos muestra una distribución más apuntada que la normal o leptocúrtica, con sesgo a la izquierda de la distribución. El nivel de volatilidad alcanzado por el mercado en este segundo trimestre del año fue de 9.11%.

La rentabilidad de Petrominerales, se observa en el gráfico expuesto, donde se percibe un comportamiento volátil con saltos o variaciones frecuentes y de frecuencia sostenida, aunque al final del período se observó que la rentabilidad disminuye, dando como resultado una perdida en el valor de este activo en una cuantía de $ 3.600.oo al finalizar el trimestre, con relación a la cotización conocida inicialmente.

Observando la volatilidad de esta acción puede notarse que ha tenido un lento y sostenido decrecimiento en su tendencia, es decir, que la acción toma un comportamiento cada vez menos volátil con relación a la curva central que enseña la evolución promedio de este activo. Observando el grafico que señala la actuación de la estabilidad en este periodo, se percibe además, con facilidad un decrecimiento de la tendencia lineal presentando un ángulo positivo de 0.00009 como determinante de un retroceso en la volatilidad de esta acción.

Resulta interesante observar de manera comparativa el comportamiento del mercado con el índice IGBC y su relación con la acción de Petrominerales, situación fácilmente observable en el siguiente cuadro:

Es importante para los analistas, anexarles a continuación los resultados mostrados por el modelo de regresión lineal con relación a la acción de Petrominerales S.A en este trimestre de este año:

RESUMEN PRIMER TRIMESTRE 2013

Petrominerales anunció que para lo que queda del 2013, perforará hasta 18 pozos, balanceando las oportunidades de perforación de desarrollo y la exploración de alto impacto en Colombia, Perú y Brasil.

SEGUNDO TRIMESTRE 2013

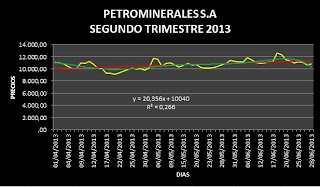

La acción de Petrominerales, al iniciar el presente trimestre, presentaba una cotización de $ 11.020.oo, finalizando el trimestre con un valor de $ 10.820.oo presentando un decremento en su cotización de $ 200.oo que representa en términos porcentuales 1.78%. El comportamiento de dicho activo se presenta en la siguiente tabla:

La tendencia que presenta esta acción en este trimestre es de pendiente positiva, mostrando un ángulo de decrecimiento de 20.36 percibiendo además, un permanente y sostenido nivel de desviación entre el valor obtenido por la actuación real del mercado y el comportamiento medio de la acción.

La media alcanzada por esta acción fue de $ 10.671.31, con un margen de desviación de $ 700.68 presentando un nivel de error relativo de 6.57%. El nivel de curtósis resulta ser más apuntada que la normal o leptocúrtica, y con relación a la asimetría se observa un nivel de deformación o sesgo a la derecha de la normal.

Scott, J. (2013). Para petrominerales el 2012 no fue rentable. Dinero.com.

Comentarios