Comportamiento accionario del Banco de Bogotá S.A 2011

El grupo conformado por el Banco de Bogotá , Casa de bolsa, Porvenir, Almaviva y Bac Credomatic, obtuvieron utilidades netas en el año 2010 de $ 914.948 millones disminuyendo en un 4.27% con relación al año inmediatamente anterior, esta disminución correspondió en cifras absolutas a $40.859 millones.

Credomatic (BAC), es una entidad financiera ubicada en América Central que fue adquirida en su totalidad por el Banco de Bogotá en diciembre del año 2009, y que en el 2010 presentó utilidades de $ 52.981 millones.

De acuerdo a la exposición realizada por los directivos de la entidad, quienes manifestaron que la caída en las utilidades se explica “por unos ingresos ocasionales que recibió el grupo por medio de Corficolombiana, debido a unas acciones de Promigas, ingresos que no se recibieron en el 2010”.

Los directivos del Banco esperan que en el 2011, se obtendrán resultados superiores, teniendo en cuenta que las utilidades del Banco centroamericano Bac, que ascendieron el año pasado a US$150 millones, no fueron incluidas en su totalidad, dado que la compra fue concretada en el año 2010, de acuerdo a lo expresado por el doctor Alejandro Figueroa presidente de la entidad financiera, en una presentación previa a la asamblea del Banco.

Anunció además que contará para este año 2011 con inversiones superiores a US$20 millones en tecnología, pues su apuesta va dirigida a la consolidación de la banca móvil.

En esta reunión se mostraron cifras que interesan a cualquier inversionista, que realice estudios de carácter fundamental, pues la información sostiene que al finalizar el 2010 los activos del Banco suman 59 billones 346 mil millones de pesos, los depósitos llegaron a los 37 billones 992 mil millones de pesos y la cartera cerró en 32 billones 460 mil millones de pesos.

Estos guarismos presentados incluyen los comportamientos del Banco de Bogotá y el BAC centroamericano, sumando además Porvenir, Casa de Bolsa, Almaviva, Megalínea, Fidubogotá, Corficolombiana y las sucursales en Panamá y Nassau (Bahamas).

“Los clientes del Banco al cerrar el año pasado eran 7,5 millones (de los cuales 2,8 millones son de Porvenir y 1,8 millones, del BAC).

El grupo financiero suma presencia en 10 países y tiene 1.170 oficinas y 2.117 cajeros automáticos.

Figueroa destacó la importancia que tuvo para el Banco el desarrollo tecnológico, que permitió que del total de operaciones realizadas el 81% correspondiera a transacciones” electrónicas.

PRIMER TRIMESTRE 2011

La acción del Banco de Bogotá al iniciar el presente trimestre, presentaba una cotización de $56.349.50, finalizando el trimestre con un valor de $ 54.443.80 presentando una disminución en su cotización de $ 1.905.70 que representa en términos porcentuales 3.38%. El comportamiento de dicho activo se presenta en la siguiente tabla:

Observando el grafico de comportamiento de la acción del Banco de Bogotá en este periodo, se advierte que en el mercado predominó en este trimestre una actitud decreciente, mostrando una curva de tendencia lineal con una pendiente de -11.28. También se puede percibir que este activo igualmente disminuyó presentando un declive mayor que el del mercado en general, con un ángulo negativo de -18.92. La volatilidad que presento en su evolución esta acción en este trimestre resultó interesante para el inversionista. El desarrollo en lo corrido de este año fue positiva, puesto que el Banco de Bogotá, ha mostrado un continuo y creciente comportamiento, situación que incentiva la inversión, además, la valorización diaria presentó volatilidades notorias lo que resultó atractivo para el inversor del corto plazo en este período.

Observando el grafico de comportamiento de la acción del Banco de Bogotá en este periodo, se advierte que en el mercado predominó en este trimestre una actitud decreciente, mostrando una curva de tendencia lineal con una pendiente de -11.28. También se puede percibir que este activo igualmente disminuyó presentando un declive mayor que el del mercado en general, con un ángulo negativo de -18.92. La volatilidad que presento en su evolución esta acción en este trimestre resultó interesante para el inversionista. El desarrollo en lo corrido de este año fue positiva, puesto que el Banco de Bogotá, ha mostrado un continuo y creciente comportamiento, situación que incentiva la inversión, además, la valorización diaria presentó volatilidades notorias lo que resultó atractivo para el inversor del corto plazo en este período.

La media alcanzada por esta acción fue de $ 54.750.38, con un margen de desviación de $779.92 presentando un nivel de error relativo de 1.42%. El nivel de apuntamiento es menos apuntada que la normal o platicúrtica, y con relación a la asimetría se observa un nivel de deformación o sesgo a la izquierda de la normal.

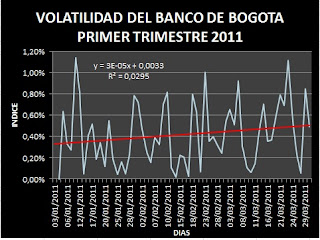

El nivel de volatilidad de este activo en este primer trimestre fue de 6.85%, presentando un comportamiento de tendencia negativa al igual que el comportamiento que presento la evolución del mercado.

Ahora, mirando los estadígrafos que salen de los datos recogidos sobre el IGBC, que determina el comportamiento del mercado, encontramos un comportamiento medio de $14.481.02 con un error absoluto de $376.67 presentando un índice de variación relativa de 2.54%. El nivel de deformación de los datos determina una menor volatilidad en el mercado general que en el comportamiento de la acción del banco de Bogotá en este período.

El resultado de la curtósis calculada nos muestra una distribución más aplanada que la normal o mesocúrtica con sesgo a la izquierda de la distribución. El nivel de volatilidad alcanzado por el mercado en el cuarto trimestre del año fue de 10.83%.

La rentabilidad de la acción del Banco de Bogotá se observa en el gráfico expuesto, mostrando un comportamiento muy volátil con saltos o variaciones continuas y de permanente frecuencia, aunque al final del período se observó que la rentabilidad disminuye presentando una tendencia mínima positiva, dando como resultado una disminución en el valor del activo en una cuantía de $1.905.70 al finalizar el trimestre, con relación a la cotización conocida inicialmente.

Observando la volatilidad de esta acción puede notarse que ha tenido un lento y sostenido crecimiento en su tendencia, es decir, que la acción toma un comportamiento cada vez más volátil con relación a la curva central que enseña la evolución promedio de este activo. Observando el grafico que señala la actuación de la estabilidad en este periodo, se percibe además, con facilidad un crecimiento de la tendencia lineal presentando un ángulo positivo como determinante de un incremento en la volatilidad de esta acción.

Mirando también, el comportamiento y la evolución de la acción del Banco de Bogotá durante este primer trimestre del año 2011, que inició el 3 de enero con una cotización de $ 56.349.50 y finalizó con un valor de $ 54.443.80, mostrando un deterioro en la cotización de $ 1.905.70, que representa en términos porcentuales un retroceso de 3.38%.

RESUMEN PRIMER TRIMESTRE

El Banco de Bogotá, el segundo más grande de Colombia, ve un alza de ganancias este año por la dinamización de su cartera y la sólida demanda interna, mientras sigue analizando oportunidades de expansión locales y en Centroamérica, dijo su presidente. El Banco de Bogotá BBO.CN adquirió el año pasado por 1.900 millones de dólares BAC-Credomátic, el tercer mayor grupo financiero de Centroamérica por activos, a la estadounidense General Electric (GE.N). «Siempre hay que seguir expandiéndose, nosotros estamos permanentemente analizando los mercados, negocio que no se expanda se acaba», dijo a periodistas Alejandro Figueroa. No obstante, el directivo dejó abierta la posibilidad de que futuras adquisiciones se hagan a través de otras firmas del conglomerado financiero Grupo Aval GAA.CN, al que pertenece el banco, y que es controlado por el magnate Luis Carlos Sarmiento. «Cuando se presenten oportunidades en Centroamérica obviamente las vamos a mirar, ya estamos en excelente posición para mirarlas con mucho cuidado y si vale la pena (Grupo) Aval decidirá cuál es el banco que entre», agregó el ejecutivo. A través del BAC en Centroamérica, el Banco de Bogotá se quedó con el 33 por ciento del volumen de tarjetas de crédito y con el 62 por ciento de los pagos procesados por esa vía en la región, por lo que Figueroa cataloga la financiera como una joya del mercado.(Bocanegra, 2011)

SEGUNDO TRIMESTRE 2011

La acción de Banco de Bogotá D.A., al iniciar el presente trimestre, presentaba una cotización de $ 54.500.oo, finalizando el trimestre con un valor de $ 53.540.oo presentando un incremento en su cotización de $ 960.oo que representa en términos porcentuales 1.76%. El comportamiento de dicho activo se presenta en la siguiente tabla:

La tendencia que presenta esta acción en este trimestre es de pendiente negativa, mostrando un ángulo de decrecimiento de -34.99 percibiendo además, un permanente e importante nivel de desviación entre el valor obtenido por la actuación real del mercado y el comportamiento medio de la acción.La evolución que mostró el mercado en este período fue decreciente, iniciando con un valor de $14.364.27 y finalizando el trimestre con un monto de $14.067.73, generando una diferencia negativa de $ 296.54 correspondiendo a un retroceso de 2.06%, En la gráfica que se expone a continuación muestra el comportamiento del mercado en este trimestre:

Observando el gráfico de comportamiento de la acción de Banco de Bogotá S.A. y comparándola con el comportamiento del mercado en este periodo, se advierte que en el mercado predominó en este trimestre una actitud decreciente, mostrando una curva de tendencia lineal con una pendiente de -2.09. También se puede percibir, que, este activo, en cambio, presentó un comportamiento igualmente negativo, con un ángulo de -34.99. La volatilidad que presento en su evolución esta acción en este trimestre resultó interesante para el inversionista, a pesar que el comportamiento declinaba, la volatilidad de este activo se hacía cada vez más consistente presentando interés para quienes invierten a corto plazo o para quienes deciden negociar con puts en derivados.

La media alcanzada por esta acción fue de $ 53.269.50 con un margen de desviación de $ 888.53 presentando un nivel de error relativo de 1.67%. El nivel de curtosis resulta ser menos apuntada que la normal o platicúrtica, y con relación a la asimetría se observa un nivel de deformación o sesgo a la derecha de la normal.

El nivel de volatilidad de este activo en este segundo trimestre fue de 5.20%, presentando un comportamiento de tendencia positiva, opuesta a la que presentó la evolución del mercado.

Ahora, mirando los estadígrafos que salen de los datos recogidos sobre el IGBC, que determina el comportamiento del mercado, encontramos un comportamiento medio de $14.251.90 con un error absoluto de $186.56 presentando un índice de variación relativa de 1.31%. El nivel de deformación de los datos determina una menor volatilidad en el mercado general que en el comportamiento de la acción de Banco de Bogotá S.A. en este período.

El resultado de la curtósis calculada nos muestra una distribución más apuntada que la normal o leptocúrtica con sesgo a la izquierda de la distribución. El nivel de volatilidad alcanzado por el mercado en este segundo trimestre del año fue de 6.54%.

La rentabilidad de la acción de Banco de Bogotá S.A. se observa en el gráfico expuesto, donde se percibe un comportamiento muy volátil desde el inicio del período, con saltos o variaciones continuas y de permanente frecuencia, presentando una tendencia moderadamente positiva, dando como resultado un decremento en el valor del activo en una cuantía de $ 960.oo al finalizar el trimestre, con relación a la cotización conocida inicialmente.

Observando la volatilidad de esta acción puede notarse que ha tenido un sostenido crecimiento en su tendencia, es decir, que la acción toma un comportamiento cada vez más volátil con relación a la curva central que enseña la evolución promedio de este activo. Observando el gráfico que señala la actuación de la estabilidad en este período, se percibe además, con facilidad un crecimiento de la tendencia lineal presentando un ángulo positivo de 0.00003 como determinante de un tenue ascenso en la volatilidad de esta acción.

Resulta interesante observar de manera comparativa el comportamiento del mercado con el índice IGBC y su relación con la acción de Banco de Bogotá S.A, situación fácilmente observable en el siguiente cuadro:

Es importante para los analistas, anexarles a continuación los resultados mostrados por el modelo de regresión lineal con relación a la acción de Banco de Bogotá S.A en el segundo trimestre de este año:

En resumen, el comportamiento y la evolución de la acción de Banco de Bogotá S.A. durante este primer trimestre del año 2011, que inició el 3 de enero con una cotización de $ 56.349.50 finalizó en este segundo trimestre con un valor de $ 53.540.oo, mostrando un decremento en la cotización de $ 2.809.50, que representa en términos porcentuales un retroceso de 4.99%.

RESUMEN SEGUNDO TRIMESTRE

“Las operaciones de usuarios del sistema financiero en el segundo semestre de 2011 ascendieron a 2 mil 65 billones de pesos, de acuerdo con el informe dado a conocer por la Superintendencia Financiera.

Durante el segundo semestre de 2011, el sistema financiero colombiano realizó un total de 1.392 millones de operaciones.

En las oficinas de las entidades bancarias se efectuaron operaciones por 1.480 billones de pesos, internet 722 billones millones, cajeros automáticos 67 billones millones y teléfono celular 49 mil millones.

El informe revelado por la Superintendencia Financiera señala que el número de oficinas de entidades bancarias que operan en el país ascienden a 5.469, el total de cajeros automáticos es de 10.889 y hay en el mercado nacional 166.793 datafonos.

Las operaciones a través de las oficinas bancarias representaron en el segundo semestre de 2011 el 35.49 por ciento, en cajeros automáticos el 28.42 por ciento y en datafonos el 15.78 por ciento.

El sistema financiero reportó 32 millones 133 mil 577 operaciones monetarias por valor de $13,7 billones.

Los índices más bajos que utilizan los colombianos para efectuar operaciones en el sistema son las audio repuestas con el 0.34 por ciento y la telefonía móvil con el 0.7 por ciento.

Las entidades bancarias con las mayores operaciones en el segundo semestre de 2011 fueron Bancolombia, Davivienda, Banco de Bogotá, BBVA y AV Villas entre otros.

Las compañías de financiamiento reportaron 31 mil 131 mil por valor de $9,7 billones.” (Radio, 2011).

TERCER TRIMESTRE 2011

La acción del Banco de Bogotá S.A., al iniciar el presente trimestre, presentaba una cotización de $ 53.300.oo, finalizando el trimestre con un valor de $ 50.000.oo presentando un decremento en su cotización de $ 3.300.oo que representa en términos porcentuales 6.19%. El comportamiento de dicho activo se presenta en la siguiente tabla:

La tendencia que presenta esta acción en este trimestre es de pendiente negativa, mostrando un ángulo de disminución de – 63 percibiendo además, un permanente aunque pronunciado nivel de desviación entre el valor obtenido por la actuación real del mercado y el comportamiento medio de la acción.

La evolución que mostró el mercado en este período fue decreciente, iniciando con un valor de $14.075.58 y finalizando el trimestre con un monto de $12.915.80, generando una diferencia negativa de $ 1.159.78 correspondiendo a un retroceso de 8.24%, En la gráfica que se expone a continuación muestra el comportamiento del mercado en este trimestre:

Observando el grafico de comportamiento de la acción del Banco de Bogotá S.A. y comparándola con el comportamiento del mercado en este periodo, se advierte que en el mercado predominó en este trimestre una actitud decreciente, mostrando una curva de tendencia lineal con una pendiente de – 8.21. También se puede percibir, que este activo presentó un comportamiento igualmente negativo, con un ángulo de – 63. La volatilidad que presento en su evolución esta acción en este trimestre resultó interesante para el inversionista, pues se encontró bastante movimiento con relación a la curva que define la tendencia lineal.

La media alcanzada por esta acción fue de $ 50.767.30, con un margen de desviación de $ 1.435.41 presentando un nivel de error relativo de 2.83%. El nivel de curtósis resulta ser menos apuntada que la normal o platicúrtica, y con relación a la asimetría se observa un nivel de deformación o sesgo a la izquierda de la normal.

El nivel de volatilidad de este activo en este tercer trimestre fue de 10.99%, presentando un comportamiento de tendencia negativa al igual que el comportamiento que presento la evolución del mercado.

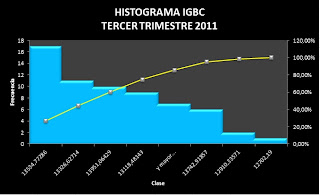

Ahora, mirando los estadígrafos que salen de los datos recogidos sobre el IGBC, que determina el comportamiento del mercado, encontramos un comportamiento medio de $13.462.13 con un error absoluto de $ 369.47 presentando un índice de variación relativa de 2.74%. El nivel de deformación de los datos determina una menor volatilidad en el mercado general que en el comportamiento de la acción del Banco de Bogotá S.A. en este período.

El resultado de la curtósis calculada nos muestra una distribución menos apuntada que la normal o platicúrtica con sesgo a la derecha de la distribución. El nivel de volatilidad alcanzado por el mercado en este segundo trimestre del año fue de 11.47%.

La rentabilidad de la acción del Banco de Bogotá S.A. se observa en el gráfico expuesto, donde se percibe un comportamiento heterogéneamente volátil con saltos o variaciones continuas y de permanente frecuencia, aunque al final del período se observó que la rentabilidad disminuye en gran proporción, dando como resultado un decremento en el valor del activo en una cuantía de $ 3.300.oo al finalizar el trimestre, con relación a la cotización conocida inicialmente.

Observando la volatilidad de esta acción puede notarse que ha tenido un lento y sostenido crecimiento en su tendencia, es decir, que la acción toma un comportamiento cada vez más volátil con relación a la curva central que enseña la evolución promedio de este activo. Observando el grafico que señala la actuación de la estabilidad en este periodo, se percibe además, con facilidad un decrecimiento de la tendencia lineal presentando un ángulo positivo de 0.00009 como determinante de un aumento en la volatilidad de esta acción. Resulta interesante observar de manera comparativa el comportamiento del mercado con el índice IGBC y su relación con la acción del Banco de Bogotá S.A, situación fácilmente observable en el siguiente cuadro:

Es importante para los analistas, anexarles a continuación los resultados mostrados por el modelo de regresión lineal con relación a la acción del Banco de Bogotá S.A en este trimestre del año:

En resumen, el comportamiento y la evolución de la acción del Banco de Bogotá S.A. durante este primer trimestre del año 2011, que inició el 3 de enero con una cotización de $ 56.349.50 finalizó en este tercer trimestre con un valor de $ 50.000.oo, mostrando un decremento en la cotización de $ 6.349.50, que representa en términos porcentuales un retroceso de 11.27%.

RESUMEN TERCER TRIMESTRE

Las ganancias se derivan en su mayor parte del banco, que obtuvo $318.000 millones y del BAC- Credomatic que reportó ganancias de por US$215 millones.

El Banco de Bogotá alcanzó activos por $68.8 billones y una cartera de $38,8 billones. El 64% de la cartera es comercial y el 23% de consumo.

En total, el banco para el cierre del 2011 reportó 10,3 millones de clientes y 1.475 oficinas. (El Grupo Banco de Bogotá ganó $1,1 billones durante 2011).

CUARTO TRIMESTRE 2011

La acción del Banco de Bogotá S.A., al iniciar el presente trimestre, presentaba una cotización de $ 49.940.oo, finalizando el trimestre con un valor de $ 49.000.oo presentando un decremento en su cotización de $ 940.oo que representa en términos porcentuales 1.88%. El comportamiento de dicho activo se presenta en la siguiente tabla:

La tendencia que presenta esta acción en este trimestre es de pendiente positiva, mostrando un ángulo de caída de – 19.20 percibiendo además, un permanente aunque pronunciado nivel de desviación entre el valor obtenido por la actuación real del mercado y el comportamiento medio de la acción.

La evolución que mostro el mercado en este período fue creciente, iniciando con un valor de $12.518.78 y finalizando el trimestre con un monto de $12.665.71, generando una diferencia positiva de $ 146.93 correspondiendo a un incremento de 11.74%, En la gráfica que se expone a continuación muestra el comportamiento del mercado en este trimestre:

Observando el grafico de comportamiento de la acción del Banco de Bogotá S.A. y comparándola con el comportamiento del mercado en este periodo, se advierte que en el mercado predominó en este trimestre una actitud decreciente, mostrando una curva de tendencia lineal con una pendiente de – 11.38. También se puede percibir, que este activo, igualmente, presentó un comportamiento positivo, con un ángulo de -19.20. La volatilidad que presento en su evolución esta acción en este trimestre resultó interesante para el inversionista.

La media alcanzada por esta acción fue de $ 48.793.33 con un margen de desviación de $ 775.49 presentando un nivel de error relativo de 1.59%. El nivel de curtósis resulta ser menos apuntada que la normal o platicurtica, y con relación a la asimetría se observa un nivel de deformación o sesgo a la izquierda de la normal.

El nivel de volatilidad de este activo en este segundo trimestre fue de 5.71%, presentando un comportamiento de tendencia negativa al igual que el comportamiento que presento la evolución del mercado.

Ahora, mirando los estadígrafos que salen de los datos recogidos sobre el IGBC, que determina el comportamiento del mercado, encontramos un comportamiento medio de $12.874.18 con un error absoluto de $ 368.03 presentando un índice de variación relativa de 2.86%. El nivel de deformación de los datos determina una menor volatilidad en el mercado general que en el comportamiento de la acción del Banco de Bogotá S.A. en este período.

El resultado de la curtósis calculada nos muestra una distribución menos apuntada que la normal o platicúrtica con sesgo a la derecha de la distribución. El nivel de volatilidad alcanzado por el mercado en este trimestre del año fue de 11.95%.

La rentabilidad de la acción del Banco de Bogotá S.A. se observa en el gráfico expuesto, donde se percibe un comportamiento muy volátil con saltos o variaciones continuas y de permanente frecuencia, aunque al final del período se observó que la rentabilidad aumenta aunque presenta una tendencia negativa, aunque en términos generales presentó como resultado una disminución en el valor del activo en una cuantía de $ 940.oo al finalizar el trimestre, con relación a la cotización conocida inicialmente.

Observando la volatilidad de esta acción puede notarse que ha tenido un lento y sostenido crecimiento en su tendencia, es decir, que la acción toma un comportamiento cada vez más volátil con relación a la curva central que enseña la evolución promedio de este activo. Observando el grafico que señala la actuación de la estabilidad en este periodo, se percibe además, con facilidad un crecimiento de la tendencia lineal presentando un ángulo positivo de 0.00002 como determinante de un incremento en la volatilidad de esta acción.

Resulta interesante observar de manera comparativa el comportamiento del mercado con el índice IGBC y su relación con la acción del Banco de Bogotá S.A, situación fácilmente observable en el siguiente cuadro:

Es importante para los analistas, anexarles a continuación los resultados mostrados por el modelo de regresión lineal con relación a la acción del Banco de Colombia S.A en el segundo trimestre de este año:

En resumen, el comportamiento y la evolución de la acción del Banco de Bogotá S.A. durante este primer trimestre del año 2011, que inició el 3 de enero con una cotización de $ 56.349.50 y finalizó en este trimestre con un valor de $49.000.oo, mostrando un decremento en la cotización de $ 7.349.50, que representa en términos porcentuales una disminución de 13.78%.

Esta información fue extraida del informe del presidente del Banco de Bogotá Doctor Alejandro FigueroaBocanegra, B. (2011). Banco de Bogotá ve alza las ganancias 2011 y oportunidades de expansión . Reuters.

Radio, C. (2011). Colombianos realizaron operaciones por 2 mil 6 billones de pesos en el segundo semestre de 2011. Bogota: http://www.caracol.com.co/noticias/economia/colombianos-realizaron-operaciones-por-26-billones-de-pesos-en-el-segundo-semestre-de 2011/20120228/nota/1638111.aspx.

El Grupo Banco de Bogotá ganó $1,1 billones durante 2011. (26 de Marzo de 2012). LA REPUBLICA.

Lecturas recomendadas:

El sorprendente mundo de la bolsa, Padre rico padre pobre, El cuadrante de flujo de dinero, Curso de bolsa, Indice beta análisis e interpretación, Introducción a los mercados financieros, El precio del dinero a corto y largo plazo, Que es y que no es la Bolsa,Que es caro y que es barato, Per y rentabilidad por dividendos,http://www.bolsax.com//, Incidencia de la crisis económica en la inversión,Portafolio , Porque los colombianos somos pobres.

Comentarios