Comportamiento accionario del Banco de Occidente 2011

El Banco de Occidente inició operaciones como sociedad anónima comercial de naturaleza bancaria, debidamente constituida, el 3 de mayo de 1965, bajo la administración del Doctor Alfonso Díaz. Su orientación y su rango conservaron inicialmente el matiz regional durante los primeros años, período durante el cual el desarrollo del sector bancario fue realmente lento.

Las primeras oficinas fuera de Cali se abrieron en Palmira, Pereira y Armenia. En 1970, el Banco contaba con una red de 15 oficinas, un patrimonio aproximadamente $ 74 millones de pesos y activos totales del orden de $ 685 millones.

En 1973 El Banco de Occidente inició una nueva etapa bajo la orientación del grupo económico Sarmiento Angulo, el cual lo fortaleció con recursos de capital y su reconocida experiencia, transformando profundamente la institución y ampliando sus horizontes, hasta convertirla en una entidad de proyección nacional e internacional.

A finales del 76 el Banco lanzó su propio sistema de tarjeta de crédito Credencial, inspirado en el potencial bancario de este instrumento como medio para hacer compras y pagos. Durante la segunda mitad de los años 70, el sector bancario en Colombia enfrentaba ya de manera incipiente algunos de los retos que hoy son grandes y desafiantes realidades. La modernización tecnológica como fuente de productividad y de capacidad para la prestación de servicios cada vez mayores y más exigentes y la creciente competencia sobre los recursos del público, con un grave impacto sobre los costos financieros y el margen de intermediación del sector.

Al llegar 1980 el Banco ha desarrollado ya considerablemente su red de oficinas y su envergadura financiera, lo que lo lleva a formar Direcciones Regionales. En diciembre de ese año el Banco cuenta con 80 oficinas, activos por 16.000 millones de pesos y un patrimonio de 1.875 millones de pesos. En junio del 82 el Banco inaugura su filial Banco de Occidente de Panamá, como respuesta a la necesidad de nuevos recursos para el financiamiento externo. Para el 28 de Febrero de 2.005 y el 02 de Octubre de 2.006 se iniciaron nuevos procesos de integración comercial con el Banco Aliadas y Banco Unión Colombiano respectivamente logrando así fortalecer y ampliar sus servicios. En Junio de 1997 inaugura su nueva sede principal en el sector histórico de Cali, donde se concentra la Dirección General del Banco, el Staff de la Región Sur occidental, sus Filiales y Vinculadas.

PRIMER TRIMESTRE 2011

El Banco de Occidente terminó el segundo semestre del 2010 con resultados financieros poco favorables pues la cotización de las acciones creció de $28.500.oo a $ 30.000.oo reportando una utilidad consolidada de $ 1.500.oo, cifra que representa un crecimiento de 5.26%.

En el primer trimestre del presente año, la acción del Banco de Occidente al iniciar el presente trimestre, presentaba una cotización de $ 37.280.oo, finalizando el trimestre con un valor de $ 34.477.19 presentando una disminución en su cotización de $ 2.802.81 que representa en términos porcentuales 7.51%. El comportamiento de dicho activo se presenta en la siguiente tabla:

La tendencia que presenta esta acción en este trimestre es de pendiente negativa, mostrando un ángulo de crecimiento de -76.526 percibiendo además, un permanente aunque nivel de desviación entre el valor obtenido por la actuación real del mercado y el comportamiento medio de la acción.

La evolución que mostro el mercado en este período fue decreciente, iniciando con un valor de $15.368.27 y finalizando el trimestre con un monto de $14.469.66, generando una diferencia negativa de $898.61 correspondiendo a un retroceso de 5.84%, En la gráfica que se expone a continuación muestra el comportamiento del mercado en este trimestre:

Observando el gráfico de comportamiento de la acción del Banco de Occidente en este periodo, se advierte que en el mercado predominó en este trimestre una actitud decreciente, mostrando una curva de tendencia lineal con una pendiente de -11.28. También se puede percibir que este activo igualmente disminuyó y a pesar de ello le pendiente que muestra su curva de tendencia es negativa, con un ángulo de -76.526. La volatilidad que presento en su evolución esta acción en este trimestre resultó interesante para el inversionista. El desarrollo en lo corrido de este año fue positiva, puesto que el Banco de Occidente ha mostrado un continuo y creciente comportamiento, situación que incentiva la inversión, además, la valorización diaria presentó volatilidades notorias lo que resultó atractivo para el inversor del corto plazo en este período.

La media alcanzada por esta acción fue de $ 35.706.38, con un margen de desviación de $1.557.57 presentando un nivel de error relativo de 4.36%. El nivel de apuntamiento es menos apuntada que la normal o platicúrtica, y con relación a la asimetría se observa un nivel de deformación o sesgo a la derecha de la normal.

El nivel de volatilidad de este activo en este primer trimestre fue de 14.96%, presentando un comportamiento de tendencia negativa al igual que el comportamiento que presento la evolución del mercado.

Ahora, mirando los estadígrafos que salen de los datos recogidos sobre el IGBC, que determina el comportamiento del mercado, encontramos un comportamiento medio de $14.481.02 con un error absoluto de $376.67 presentando un índice de variación relativa de 2.54%. El nivel de deformación de los datos determina una menor volatilidad en el mercado general que en el comportamiento de la acción del banco de Occidente en este período.

El resultado de la curtósis calculada nos muestra una distribución más aplanada que la normal o mesocúrtica con sesgo a la izquierda de la distribución. El nivel de volatilidad alcanzado por el mercado en el cuarto trimestre del año fue de 10.83%.

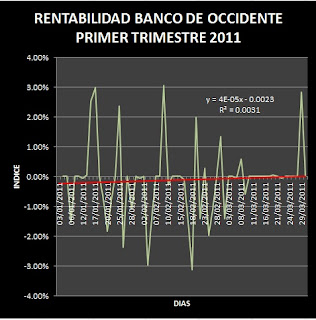

La rentabilidad de la acción del Banco de Occidente se observa en el gráfico expuesto, mostrando un comportamiento muy volátil con saltos o variaciones continuas y de permanente frecuencia, aunque al final del período se observó que la rentabilidad disminuye presentando una tendencia mínima positiva, dando como resultado una disminución en el valor del activo en una cuantía de $2.802.81 al finalizar el trimestre, con relación a la cotización conocida inicialmente.

Observando la volatilidad de esta acción puede notarse que ha tenido un lento y sostenido crecimiento en su tendencia, es decir, que la acción toma un comportamiento cada vez más volátil con relación a la curva central que enseña la evolución promedio de este activo. Observando el grafico que señala la actuación de la estabilidad en este periodo, se percibe además, con facilidad un crecimiento de la tendencia lineal presentando un ángulo negativo como determinante de un incremento en la volatilidad de esta acción.

En los países latinos generalmente se observa que la acción de los bancos es más elevada que la del mercado en general. Dejando un ambiente de reconocimiento que la mayor parte de la población vive del crédito, lo que hace que la acción de los bancos se encuentre en un estado muy superior que el comportamiento del mercado.

Mirando también, el comportamiento y la evolución de la acción del Banco de Occidente durante este primer trimestre del año 2011, que inició el 3 de enero con una cotización de $ 37.280.oo y finalizó con un valor de $ 34.477.19, mostrando un deterioro en la cotización de $2.802.81, que representa en términos porcentuales un retroceso de 7.51%.

RESUMEN PRIMER TRIMESTRE

La entidad bancaria, la quinta mayor por nivel de activos, colocó bonos ordinarios por $400.000 millones (US$209 millones), informó la Bolsa de Valores de Colombia.

Banco de Occidente, que hace parte del mayor conglomerado financiero del país, propiedad del magnate Luis Carlos Sarmiento, puso los papeles luego de recibir ofertas por $439.700 millones (US$229,8 millones).

El banco emitió bonos a tres años por $61.900 millones a una tasa equivalente a inflación más 2,49 puntos porcentuales; otros a 5 años por $39.300 millones con un rendimiento de inflación más 3,05 puntos y $298.800 millones a 3 años a una tasa equivalente a la interbancaria IBR más 1,50 puntos porcentuales.

Los recursos se destinarán para su actividad crediticia y de intermediación financiera.

La colocación es parte de un cupo global por hasta un billón de pesos (US$522,6 millones), de los cuales la financiera colocó el año pasado $359.550 millones (US$187,9 millones).

Los bonos, que cuentan con calificación de AAA por la agencia BRC Investor Services, fueron emitidos a 3 y 5 años de plazo. (La republica, 2011)

SEGUNDO TRIMESTRE 2011

La acción de Occidente S.A., al iniciar el presente trimestre, presentaba una cotización de $ 34.000.oo, finalizando el trimestre con un valor de $ 33.500.oo presentando una disminución en su cotización de $ 500.oo que representa en términos porcentuales 1.47 %. El comportamiento de dicho activo se presenta en la siguiente tabla:

La tendencia que presenta esta acción en este trimestre es de pendiente negativa, mostrando una inclinación de -20.88 percibiendo además, un permanente e importante nivel de desviación entre el valor obtenido por la actuación real del mercado y el comportamiento medio de la acción.

La evolución que mostró el mercado en este período fue decreciente, iniciando con un valor de $14.364.27 y finalizando el trimestre con un monto de $14.067.73, generando una diferencia negativa de $ 296.54 correspondiendo a un retroceso de 2.06%, En la gráfica que se expone a continuación muestra el comportamiento del mercado en este trimestre:

Observando el grafico de comportamiento de la acción del Banco de Occidente S.A. y comparándola con el comportamiento del mercado en este periodo, se advierte que en el mercado predominó en este trimestre una actitud decreciente, mostrando una curva de tendencia lineal con una pendiente negativa de -2.09. También se puede percibir, que, este activo, igualmente presentó un comportamiento negativo, con un ángulo de -20.88 La volatilidad que presento en su evolución esta acción en este trimestre resultó desmotivante para el inversionista de corto plazo y de cautela para aquellos que invierten en el mediano y largo plazo.

La media alcanzada por esta acción fue de $ 33.759.01, con un margen de desviación de $ 549.53 presentando un nivel de error relativo de 1.63%. El nivel de curtosis resulta ser menos apuntada que la normal o platicúrtica, y con relación a la asimetría se observa un nivel de deformación o sesgo a la derecha de la normal.

El nivel de volatilidad de este activo en este segundo trimestre fue de 6%, presentando un comportamiento de tendencia ligeramente negativa, en el mismo sentido que la que presentó la evolución del mercado.

Ahora, mirando los estadígrafos que salen de los datos recogidos sobre el IGBC, que determina el comportamiento del mercado, encontramos un comportamiento medio de $14.251.90 con un error absoluto de $186.56 presentando un índice de variación relativa de 1.31%. El nivel de deformación de los datos determina una menor volatilidad en el mercado general que en el comportamiento de la acción del Banco de Occidente S.A. en este período.

El resultado de la curtósis calculada nos muestra una distribución más apuntada que la normal o leptocúrtica con sesgo a la izquierda de la distribución. El nivel de volatilidad alcanzado por el mercado en este segundo trimestre del año fue de 6.54%.

La rentabilidad de la acción del Banco de Occidente S.A. se observa en el gráfico expuesto, donde se percibe un comportamiento muy volátil desde el inicio del período, con saltos o variaciones continuas y de permanente frecuencia, presentando una tendencia moderadamente negativa, dando como resultado un decremento en el valor del activo en una cuantía de $ 500.oo al finalizar el trimestre, con relación a la cotización conocida inicialmente.

Observando la volatilidad de esta acción puede notarse que ha tenido una sostenida disminución en su tendencia, es decir, que la acción toma un comportamiento cada vez menos volátil con relación a la curva central que enseña la evolución promedio de este activo. Observando el gráfico que señala la actuación de la estabilidad en este período, se percibe además, con facilidad un decrecimiento de la tendencia lineal presentando un ángulo negativo de -0.00001 como determinante del descenso en la volatilidad de esta acción.

Resulta interesante observar de manera comparativa el comportamiento del mercado con el índice IGBC y su relación con la acción del Banco de Occidente S.A, situación fácilmente observable en el siguiente cuadro:

Es importante para los analistas, anexarles a continuación los resultados mostrados por el modelo de regresión lineal con relación a la acción del Banco de Occidente S.A en el segundo trimestre de este año:

En resumen, el comportamiento y la evolución de la acción del Banco de Occidente S.A. durante este primer trimestre del año 2011, que inició el 3 de enero con una cotización de $ 37.280.oo finalizó en este segundo trimestre con un valor de $ 33.500.oo, mostrando un decremento en la cotización de $ 3.780.oo, que representa en términos porcentuales un retroceso de 10.13%.

RESUMEN SEGUNDO TRIMESTRE

“El Banco de Occidente obtuvo utilidades por 214.342 MM de pesos superior en un 6,10% a la utilidad obtenida al corte de junio de 2010 y en un 14,35% frente al cierre del ejercicio al 31 de diciembre de 2010.

La Rentabilidad Anualizada de los activos totales es de 2,16% y la del patrimonio del 15,94% frente a 2,19% y 16,13% respectivamente de junio de 2010. Estos índices presentan niveles comparables a los registrados por el sistema bancario al corte de mayo de 2011, último dato disponible de la Superintendencia Financiera de Colombia periodo julio-noviembre 2010 anualizado) donde registraron una rentabilidad de los activos totales del 2,6% y del patrimonio del 19,1%.

Los activos totales crecieron en $2, 253,733 MM respecto al segundo semestre de 2010, lo que representa un crecimiento de 12,83%, alcanzando al cierre de junio de 2011 un total de $19.815.135 MM. En términos anuales los activos crecen $2.696.695 mm frente a junio de 2010 equivalente a un crecimiento de 15,75%.” (William Díaz Tafur, 2011).

TERCER TRIMESTRE 2011

La acción del Banco de Occidente S.A., al iniciar el presente trimestre, presentaba una cotización de $ 33.500.oo, finalizando el trimestre con un valor de $ 30.000.oo presentando un decremento en su cotización de $ 3.500.oo que representa en términos porcentuales 10.45%. El comportamiento de dicho activo se presenta en la siguiente tabla:

La tendencia que presenta esta acción en este trimestre es de pendiente negativa, mostrando un ángulo de inclinación de – 51.38 percibiendo además, un permanente aunque pronunciado nivel de desviación entre el valor obtenido por la actuación real del mercado y el comportamiento medio de la acción.

La evolución que mostró el mercado en este período fue decreciente, iniciando con un valor de $14.075.58 y finalizando el trimestre con un monto de $12.915.80, generando una diferencia negativa de $ 1.159.78 correspondiendo a un retroceso de 8.24%, En la gráfica que se expone a continuación muestra el comportamiento del mercado en este trimestre:

Observando el grafico de comportamiento de la acción del Banco de Occidente S.A. y comparándola con el comportamiento del mercado en este periodo, se advierte que en el mercado predominó en este trimestre una actitud decreciente, mostrando una curva de tendencia lineal con una pendiente de – 8.21. También se puede percibir, que este activo presentó un comportamiento igualmente negativo, con un ángulo de – 51.38. La volatilidad que presento en su evolución esta acción en este trimestre resultó interesante para el inversionista, pues se encontró bastante movimiento con relación a la curva que define la tendencia lineal.

La media alcanzada por esta acción fue de $ 32.247.62, con un margen de desviación de $ 1.042.08 presentando un nivel de error relativo de 3.23%. El nivel de curtósis resulta ser menos apuntada que la normal o platicúrtica, y con relación a la asimetría se observa un nivel de deformación o sesgo a la izquierda de la normal.

El nivel de volatilidad de este activo en este tercer trimestre fue de 11.67%, presentando un comportamiento de tendencia positiva al igual que el comportamiento que presento la evolución del mercado.

Ahora, mirando los estadígrafos que salen de los datos recogidos sobre el IGBC, que determina el comportamiento del mercado, encontramos un comportamiento medio de $13.462.13 con un error absoluto de $ 369.47 presentando un índice de variación relativa de 2.74%. El nivel de deformación de los datos determina una menor volatilidad en el mercado general que en el comportamiento de la acción del Banco de Occidente S.A. en este período.

El resultado de la curtósis calculada nos muestra una distribución menos apuntada que la normal o platicúrtica con sesgo a la derecha de la distribución. El nivel de volatilidad alcanzado por el mercado en este segundo trimestre del año fue de 11.47%.

La rentabilidad de la acción del Banco de Occidente S.A. se observa en el gráfico expuesto, donde se percibe un comportamiento heterogéneamente volátil con saltos o variaciones esporádicas y escasa frecuencia, aunque al final del período se observó que la rentabilidad disminuye en gran proporción, dando como resultado un decremento en el valor del activo en una cuantía de $ 3.500.oo al finalizar el trimestre, con relación a la cotización conocida inicialmente.

Observando la volatilidad de esta acción puede notarse que ha tenido un lento y sostenido crecimiento en su tendencia, es decir, que la acción toma un comportamiento cada vez más volátil con relación a la curva central que enseña la evolución promedio de este activo. Observando el grafico que señala la actuación de la estabilidad en este periodo, se percibe además, con facilidad un incremento de la tendencia lineal presentando un ángulo positivo de 0.00007 como determinante de una tendencia creciente en la volatilidad de esta acción.

Resulta interesante observar de manera comparativa el comportamiento del mercado con el índice IGBC y su relación con la acción del Banco de Occidente S.A, situación fácilmente observable en el siguiente cuadro:

Es importante para los analistas, anexarles a continuación los resultados mostrados por el modelo de regresión lineal con relación a la acción del Banco de Occidente S.A en el tercer trimestre de este año:

En resumen, el comportamiento y la evolución de la acción del Banco de Occidente S.A. durante este primer trimestre del año 2011, que inició el 3 de enero con una cotización de $ 37.280.oo finalizó en este tercer trimestre con un valor de $30.000.oo, mostrando un decremento en la cotización de $7.280.oo, que representa en términos porcentuales un retroceso de 19.52%.

RESUMEN TERCER TRIMESTRE

El Banco de Occidente obtuvo utilidades por 214.342 MM de pesos superior en un 6,10% a la utilidad obtenida al corte de junio de 2010 y en un 14,35% frente al cierre del ejercicio al 31 de diciembre de 2010.

La Rentabilidad Anualizada de los activos totales es de 2,16% y la del patrimonio del 15,94% frente a 2,19% y 16,13% respectivamente de junio de 2010. Estos índices presentan niveles comparables a los registrados por el sistema bancario al corte de mayo de 2011, último dato disponible de la Superintendencia Financiera de Colombia periodo julio-noviembre 2010 anualizado) donde registraron una rentabilidad de los activos totales del 2,6% y del patrimonio del 19,1%.

Los activos totales crecieron en $2,253,733 MM respecto al segundo semestre de 2010, lo que representa un crecimiento de 12,83%, alcanzando al cierre de junio de 2011 un total de $19.815.135 MM. En términos anuales los activos crecen $2.696.695 mm frente a junio de 2010 equivalente a un crecimiento de 15,75%.

CUARTO TRIMESTRE 2011

La acción del Banco de Occidente S.A., al iniciar el presente trimestre, presentaba una cotización de $ 30.000.oo, finalizando el trimestre con un valor de $ 30.000.oo presentando una estabilidad en el comportamiento de los precios, mostrando una diferencia de $ 0 que representa en términos porcentuales 0%. El comportamiento de dicho activo se presenta en la siguiente tabla:

La tendencia que presenta esta acción en este trimestre es de pendiente negativa, mostrando un ángulo de decrecimiento de – 10.22 percibiendo además, un permanente aunque pronunciado nivel de desviación entre el valor obtenido por la actuación real del mercado y el comportamiento medio de la acción.

La evolución que mostro el mercado en este período fue creciente, iniciando con un valor de $12.518.78 y finalizando el trimestre con un monto de $12.665.71, generando una diferencia positiva de $ 146.93 correspondiendo a un incremento de 11.74%, En la gráfica que se expone a continuación muestra el comportamiento del mercado en este trimestre:

Observando el grafico de comportamiento de la acción del Banco de Occidente S.A. y comparándola con el comportamiento del mercado en este periodo, se advierte que en el mercado predominó en este trimestre una actitud decreciente, mostrando una curva de tendencia lineal con una pendiente de – 11.38. También se puede percibir, que este activo, igualmente, presentó un comportamiento negativo, con un ángulo de – 10.22. La volatilidad que presento en su evolución esta acción en este trimestre resultó interesante invitando al inversor en ser cauro al negociar con este activo.

La media alcanzada por esta acción fue de $ 29.584.oo con un margen de desviación de $ 347.79 presentando un nivel de error relativo de 1.17%. El nivel de curtósis resulta ser menos apuntada que la normal o platicúrtica, y con relación a la asimetría se observa un nivel de deformación o sesgo a la izquierda de la normal.

El nivel de volatilidad de este activo en este segundo trimestre fue de 3.66%, presentando un comportamiento de tendencia negativa al igual que el comportamiento que presento la evolución del mercado.

Ahora, mirando los estadígrafos que salen de los datos recogidos sobre el IGBC, que determina el comportamiento del mercado, encontramos un comportamiento medio de $12.874.18 con un error absoluto de $ 368.03 presentando un índice de variación relativa de 2.86%. El nivel de deformación de los datos determina una menor volatilidad en el mercado general que en el comportamiento de la acción del Banco de Occidente S.A. en este período.

El resultado de la curtósis calculada nos muestra una distribución menos apuntada que la normal o platicúrtica con sesgo a la derecha de la distribución. El nivel de volatilidad alcanzado por el mercado en este segundo trimestre del año fue de 11.95%.

La rentabilidad de la acción del Banco de Occidente S.A. se observa en el gráfico expuesto, donde se percibe un comportamiento muy volátil con saltos o variaciones continuas y de permanente frecuencia, aunque al final del período se observó que la rentabilidad aumenta aunque presenta una tendencia negativa, aunque en términos generales presentó como resultado de cero crecimiento, con relación a la cotización conocida inicialmente.

Observando la volatilidad de esta acción puede notarse que ha tenido un lento y sostenido crecimiento en su tendencia, es decir, que la acción toma un comportamiento cada vez más volátil con relación a la curva central que enseña la evolución promedio de este activo. Observando el grafico que señala la actuación de la estabilidad en este periodo, se percibe además, con facilidad un crecimiento de la tendencia lineal presentando un ángulo positivo de 0.0000008 como determinante de un incremento en la volatilidad de esta acción.

Resulta interesante observar de manera comparativa el comportamiento del mercado con el índice IGBC y su relación con la acción del Banco de Occidente S.A, situación fácilmente observable en el siguiente cuadro:

Es importante para los analistas, anexarles a continuación los resultados mostrados por el modelo de regresión lineal con relación a la acción del Banco de Occidente S.A en el segundo trimestre de este año:

En resumen, el comportamiento y la evolución de la acción del Banco de Occidente S.A. durante este primer trimestre del año 2011, que inició el 3 de enero con una cotización de $ 37.280.oo y finalizó en este trimestre con un valor de $30.000.oo, mostrando un decremento en la cotización de $ 7.280.oo que representa en términos porcentuales una disminución de 19.53%.

La republica. (2011). Banco de Occidente colocó bonos por $400.000 millones.

William Díaz Tafur. (25 de Agoto de 2011). Banco de Occidente con utilidades por $214.342 millones en primer semestre de 2011. Blog «Noticias Colombianas».

Lecturas recomendadas:

El sorprendente mundo de la bolsa, Padre rico padre pobre, El cuadrante de flujo de dinero, Curso de bolsa, Indice beta análisis e interpretación, Introducción a los mercados financieros, El precio del dinero a corto y largo plazo, Que es y que no es la Bolsa, Que es caro y que es barato, Per y rentabilidad por dividendos, http://www.bolsax.com//, Incidencia de la crisis económica en la inversión,Portafolio , Porque los colombianos somos pobres.

Comentarios